Le Luxembourg offre encore de beaux avantages fiscaux aux multinationales qui s’y établissent. C’est ce qui ressort d’un document diffusé en juin par la Commission européenne et de statistiques publiées par Eurostat. Ils montrent que les sociétés «boîtes aux lettres» y fleurissent toujours et qu’au moins 115 milliards de revenus ont en grande partie échappé à l’impôt en 2017.

Au chapitre fiscalité, les recommandations adressées le 5 juin par le Conseil européen au Luxembourg sont tout en sous-entendus mais montrent assez clairement quels chemins empruntent aujourd’hui les multinationales pour échapper au fisc. Rendu public par la Commission européenne dans le cadre du semestre européen du printemps 2019, le document reconnaît que «le Luxembourg a adopté des mesures contre la planification fiscale agressive».

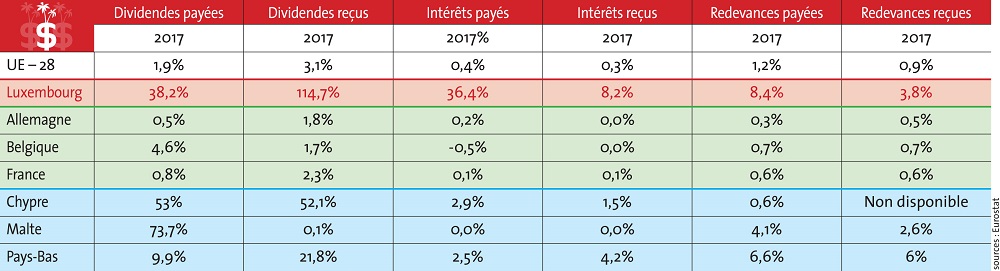

Mais déplore que «le niveau élevé des paiements de dividendes, d’intérêts et de redevances en pourcentage du PIB suggère que les règles fiscales luxembourgeoises sont utilisées par des entreprises qui pratiquent une planification fiscale agressive» (voir le tableau ci-dessous).

Le 5 juin toujours, au cours d’une conférence de presse à Bruxelles, le commissaire européen en charge de la Fiscalité, Pierre Moscovici, avait cité le Luxembourg parmi six pays de l’UE dont la législation favorise l’évasion fiscale des entreprises (les autres pays sont Chypre, la Hongrie, l’Irlande, Malte et les Pays-Bas). Mais le socialiste français n’en avait pas dit davantage.

Plus fort que la France et le Royaume-Uni

Diplomate, l’exécutif européen insiste sur «l’étroite coopération avec les États membres» et se garde bien de dégainer des arguments plus tranchants. Aussi, pour en savoir davantage, il faut se plonger dans les arides colonnes de chiffres publiés chaque année et pour chaque État membre par Eurostat, l’office européen des statistiques.

Dans ses recommandations du 5 juin, le Conseil européen souligne qu’au Luxembourg «la majorité des investissements directs étrangers (IDE) est détenue par des entités à vocation spéciale» (EVS), c’est-à-dire des sociétés n’exerçant pas de réelle activité au Luxembourg. Traduit en chiffres, 95 % des IDE entrants et sortants sont détenus par des entreprises que l’on qualifie de «boîtes aux lettres».

En 2017, les investissements directs étrangers sortants, c’est-à-dire ceux effectués par des sociétés luxembourgeoises à l’étranger, représentaient 40,6 milliards d’euros. Ce montant est proche de celui de la première économie européenne, l’Allemagne (44 milliards), mais supérieur à ceux de la France (39 milliards) ou du Royaume-Uni (31 milliards). Au niveau de l’UE, seuls les IDE sortants des Pays-Bas (78 milliards) dépassaient ceux du Grand-Duché en 2017.

Des boîtes aux lettres bien garnies

Le volume de ces investissements abouti à la situation caricaturale d’un Luxembourg devenu deuxième investisseur étranger en Russie, la première place étant occupée par… Chypre. Comparé à d’autres pays de l’UE, seule Malte affiche des indicateurs plus élevés dans ce domaine, 98 % des IDE y étant détenus par des entreprises sans réelle substance. À l’opposé, en Belgique, ce chiffre chute à 2,5 % du total !

Cela confirme les arguments mis en avant dans une résolution sur la criminalité financière adoptée en mars par le Parlement européen, selon laquelle «huit grandes économies de transit – Pays-Bas, Luxembourg, Hong Kong, îles Vierges britanniques, Bermudes, îles Caïmans, Irlande et Singapour – drainent plus de 85 % des investissements mondiaux dans des entités qui y sont souvent domiciliées à des fins fiscales».

Ces chiffres démentent les autorités luxembourgeoises qui répètent à l’envi qu’elles ont abrogé le régime des sociétés «boîtes aux lettres». Il n’est pour autant pas nécessaire de puiser dans les statistiques pour se convaincre du contraire : des dizaines et parfois des centaines de noms de sociétés recouvrent toujours les boîtes aux lettres de cabinets d’avocats ou fiduciaires domiciliés dans la capitale.

«Tout est conforme», selon les autorités

Interpellé sur ces chiffres, le ministre des Finances, Pierre Gramegna, n’a pas donné directement suite aux questions du Quotidien, mais son entourage relativise, jugeant que la part élevée des «entités à vocation spéciale» «n’a rien d’étonnant car le Luxembourg est un centre financier et les investissements y sont logiquement élevés».

Et de citer d’autres documents européens montrant que «le Luxembourg a considérablement avancé dans la lutte contre la planification fiscale agressive en mettant en œuvre les recommandations de l’OCDE et en transposant des directives européennes» contre l’évasion fiscale. «Tout est conforme au droit international», insiste-t-on, tout en faisant cet aveu étonnant : «Il faudrait procéder à une analyse approfondie de ces chiffres pour savoir s’il y a un lien avec l’évasion fiscale.» Cela n’a donc jamais été fait ?

«Dans le dernier indice publié sur les paradis fiscaux pour les entreprises, le Luxembourg est classé au 6e rang des pays les plus agressifs en matière d’évasion fiscale», rappelle d’emblée Tommaso Faccio. Ancien fiscaliste chez Ernst&Young et Deloitte, cet Italien est aujourd’hui chercheur et enseignant spécialisé dans la fiscalité à l’université de Nottingham, au Royaume-Uni, et secrétaire général de l’Icrict, une organisation militant pour la réforme de la fiscalité des multinationales.

«Un choix idéal pour l’évasion fiscale»

«En regardant les chiffres, on voit que le Luxembourg permet une planification fiscale particulièrement agressive grâce au traitement des revenus des investissements étrangers, la mise en place d’un régime d’encadrement pour les brevets et des règles peu rigoureuses en matière de prix de transfert», détaille l’universitaire. Sa conclusion se veut sans appel : «En outre, l’absence d’imposition des plus-values en fait un choix idéal pour localiser les investissements dans une perspective d’évasion fiscale.»

Dividendes, intérêts de prêts et redevances sont faiblement imposés au Luxembourg sinon totalement exonérés, rappelait il y a quelques jours à ses clients un groupe français de conseil en affaires sur le site internet «svp.com». On y lit ainsi qu’un taux zéro s’applique en général aux intérêts, aux redevances et dans certaines conditions aux bénéfices réalisés au Luxembourg par des sociétés étrangères. De quoi allécher le chaland.

Les 63 milliards de dividendes reçues au Luxembourg en 2017 ont ainsi en grande partie échappé aux taxes ou ont été plus faiblement imposés que dans la majorité des pays européens.

«Utiliser les règles de différents pays»

Les griefs formulés par le Conseil européen au Luxembourg ne se limitent cependant pas aux faibles taux d’imposition ou nul pratiqués par le pays. «L’absence de retenues à la source sur les paiements de redevances et d’intérêts versés à l’étranger (c’est-à-dire effectués par des résidents de l’UE à des résidents de pays tiers) et l’exonération de retenue à la source sur les paiements de dividendes dans certaines situations peuvent conduire à ce que ces paiements échappent totalement à l’impôt s’ils ne sont pas imposables non plus dans la juridiction du bénéficiaire», écrit ainsi le Conseil.

En somme, l’UE reproche au Luxembourg de favoriser le transfert des bénéfices des multinationales vers d’autres pays qui, bien que cela ne soit pas dit clairement, sont fiscalement encore plus accommodants que le Grand-Duché, à l’image des îles Vierges britanniques ou des Bermudes. «Les entreprises qui veulent éviter l’impôt utilisent les règles de différents pays pour arriver à réduire de façon indue leur base imposable», commente une fiscaliste requérant l’anonymat.

Convertis en chiffres sonnants et trébuchants, les dividendes, intérêts et redevances payés par des sociétés luxembourgeoises à des bénéficiaires localisés hors de l’UE atteignaient au bas mot 45 milliards d’euros en 2017. Non imposées au Luxembourg, ces sommes ont toutes les chances d’avoir été totalement exonérées dans les juridictions où elles ont été transférées.

La fin annoncée d’un modèle fiscal

En raison de cette pratique, le Conseil européen demande au Grand-Duché de «se pencher sur les caractéristiques du système fiscal susceptibles de faciliter la planification fiscale agressive, en particulier par le biais des paiements sortants». À terme, estime l’universitaire Tommaso Faccio, le Luxembourg risque de ne pas avoir le choix et devra réformer sa fiscalité des multinationales : «Pour le moment, cela ne semble pas devoir changer mais les réformes en cours à l’OCDE pourraient mettre fin au modèle économique luxembourgeois. Si le processus produit un impôt minimum global efficace et une distribution des bénéfices entre les pays par le biais d’une répartition proportionnelle, le Luxembourg verra alors les bénéfices des multinationales qui y sont enregistrés considérablement réduits.»

En attendant, le Luxembourg se conforme sans zèle aux décisions européennes, plaidant pour des règles fiscales qui s’appliqueraient unanimement à toute la planète. Résultat de ces tergiversations, cinq ans après les LuxLeaks le pays ne s’est toujours pas doté d’un code fiscal digne de ce nom. Docteure en droit et auteure d’une thèse sur ce scandale fiscal, Fatima Chaouche déclarait dans un entretien publié par Le Quotidien le 3 juin «qu’il y a toujours cette volonté d’avoir une législation fiscale courte, accessible. On ne veut pas de code fiscal énorme». Les multinationales ne s’en plaindront pas.

Fabien Grasser

115 milliards de dividendes, intérêts et redevances

Selon les chiffres issus des statistiques d’Eurostat, les dividendes, intérêts de prêts et redevances sur des brevets et autres propriétés intellectuelles payés ou reçus par des entreprises luxembourgeoises représentaient quelque 115 milliards d’euros en 2017, soit plus de deux fois le PIB qui s’établissait à 55,4 milliards la même année. Les chiffres présentés dans le tableau ci-dessus sont exprimés en pourcentage du PIB de chaque pays.

Pour rendre ces données pertinentes, nous les avons comparées à la moyenne des 28 pays de l’Union européenne. Les écarts sont criants pour l’ensemble des indicateurs, les intérêts payés au Luxembourg étant par exemple 90 fois supérieurs à la moyenne européenne ou représentent 37 fois cette moyenne pour les dividendes reçues. De la même façon, le tableau ci-dessus présente les mêmes données pour les trois voisins du Luxembourg, à savoir la Belgique, l’Allemagne et la France, ces deux derniers pays occupant le premier et le troisième rang des puissances économiques de l’Union européenne. Et pour comparer ce qui est comparable, le tableau présente toujours ces mêmes données pour trois pays régulièrement épinglés pour leur fiscalité accommodante, au même titre que le Luxembourg : Chypre, Malte et les Pays-Bas. Les recommandations du Conseil européen à ces pays en matière de fiscalité ressemblent d’ailleurs à s’y méprendre à celles adressées au Luxembourg. Mais pour la quasi-totalité des indicateurs, les chiffres du Luxembourg sont supérieurs aux leurs.

En 2017, l’ensemble des recettes fiscales récoltées au Luxembourg, auprès des entreprises et des ménages, représentaient un montant de 24,5 milliards d’euros. Il est en revanche difficile de connaître les sommes perçues par le fisc résultant de l’imposition des paiements de dividendes, intérêts et redevances présentés dans ce tableau, notamment en l’absence du montant des paiements sortants que le ministère des Finances, malgré nos demandes répétées, n’a pas été en mesure de communiquer.

Le Quotidien Indépendant Luxembourgeois

Le Quotidien Indépendant Luxembourgeois